Girokonten 2023 im Vergleich

Wir betrachten folgende Kategorien im Detail: Kontoführungsgebühren, Geld abheben, Geld einzahlen, Zusatzkonto eröffnen, Karten, Gebühren im Ausland..

Alle Eltern wollen ihren Schützlingen den finanziellen Einstieg ins Leben erleichtern und bestmöglich für sie (vor-) sorgen. Ein attraktives Pendant zum etwas in die Jahre gekommenen Sparbuch bietet das Kinderdepot: Hier kannst du als Elternteil für dein Kind in ETFs, Aktien oder Rohstoffe investieren und so Geld ansparen. Welche Vor- und Nachteile ein solches Kinderdepot bietet und worauf hinsichtlich der rechtlichen und steuerlichen Bestimmungen zu achten ist, liest du in diesem Blogbeitrag.

Der Aktienmarkt bietet im Vergleich zu anderen Anlageformen gute

bis sehr gute Renditechancen: Beim Investieren in (die richtigen) Wertpapiere,

können mehrere Prozent Wertzuwachs pro Jahr durchaus realistisch sein, während

Festgeld- oder Tageskonten kaum attraktive Zinsen bieten.

Nichtsdestotrotz ist das Investieren in Aktien und Co. mit einem höheren Risiko

verbunden, welches sich aber durch mehrere Faktoren senken lässt: Einerseits

gleicht die bereits erwähnte lange Anlagedauer Wertschwankungen gut aus,

andererseits kannst du selbst bestimmen, worin du investierst und dein Geld entsprechend

breiter streuen (diversifizieren). Hinsichtlich der Sicherheit bietet es sich an,

eher in börsengehandelte Indexfons (Exchange Traded Funds, kurz: ETFs) zu

investieren als ausschließlich in Einzelaktien (nichts für Anfänger!).

Um einen umfangreichen Ertrag für dein Kind ansparen zu

können, sollte bei der Wahl der Investition auf eine gute Verzinsung bzw.

Rendite geachtet werden. Bei der Wahl des richtigen ETF sollte sich (auch) für einen

entschieden werden, der den globalen Aktienmarkt abdeckt und/oder

ausgeschüttete Dividenden wieder anlegt, damit dein Kind von dem

Zinseszinseffekt profitieren kann.

An dieser Stelle sei noch einmal betont, dass wir keine Anlageberatung leisten, sondern nur öffentlich zugängliche Informationen aufbereiten und unsere persönlichen Erfahrungen mit dir teilen.

Ein Depot für dein Kind einzurichten ist, neben dem

Zusammensuchen von ein paar Dokumenten, recht unkompliziert.

Nachdem du dich für einen Anbieter entschieden hast (einen Vergleich findest du unten), kannst du im Grunde schon loslegen. Welche Dokumente du im Einzelnen brauchst, hängt natürlich von der

ausgewählten Bank ab und sollte im Vorfeld erfragt werden. Bist du alleinstehend oder nicht mit dem anderen Elternteil verheiratet, so musst du gegenüber der Bank dein Sorgerecht für das Kind belegen. Manche Banken fordern von Eheleuten auch das Vorlegen ihrer Heiratsurkunde.

Weiter benötigst du deine sowie die Steuer-ID deines Kindes. Das Finanzamt

schickt dir diese in der Regel drei Monate nach der Geburt zu. Hinzukommen die

„typischen“ Dokumente wie ein Personalausweis oder alternativ Reisepass, insbesondere wenn du selbst (noch) kein Kunde bei dem Anbieter bist. Manche Banken verlangen, dass die Kopie der Geburtsurkunde notariell beglaubigt wird, häufig ist jedoch schon eine einfache Kopie ausreichend.

Sind alle Dokumente beisammen werden diese mit dem entsprechenden Antrag für

die Eröffnung des Kinderdepots an den Anbieter geschickt. Wichtig: Alle

gesetzlichen Vertreter (nach § 1629 Abs. 1 BGB die Eltern des Kindes) müssen

die Unterlagen unterschreiben. Sind zwei voll geschäftsfähige Elternteile

vorhanden, reicht die Unterschrift eines Teils nicht aus.

Bevor du mit dem Anlegen des Geldes beginnst, solltest du dich fragen, ob regelmäßig „kleinere“ Beträge auf das Depot eingezahlt werden sollen oder ob du dich für größere Einmalzahlungen entscheidest. Um hier die richtige Wahl zu treffen, müssen verschiedene, individuelle Faktoren wie deine finanzielle Situation oder ggf. wegfallende oder geringere Kaufgebühren seitens der Bank bei regelmäßigen Einzahlungen auf Sparpläne berücksichtigt werden.

Entscheidest du dich für gleichbleibende monatliche Einzahlungen ist es am bequemsten, wenn du einen Dauerauftrag von deinem Konto auf das Verrechnungskonto der Bank einrichtest.

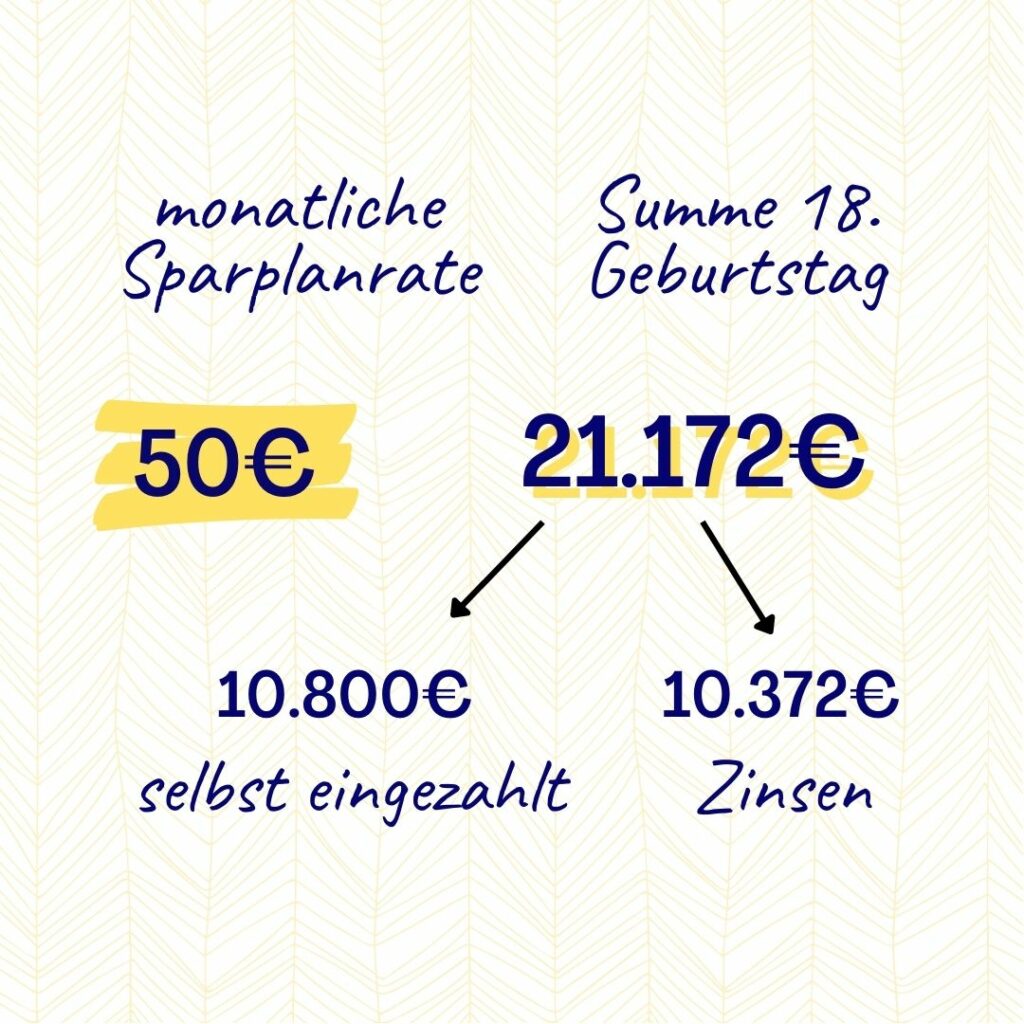

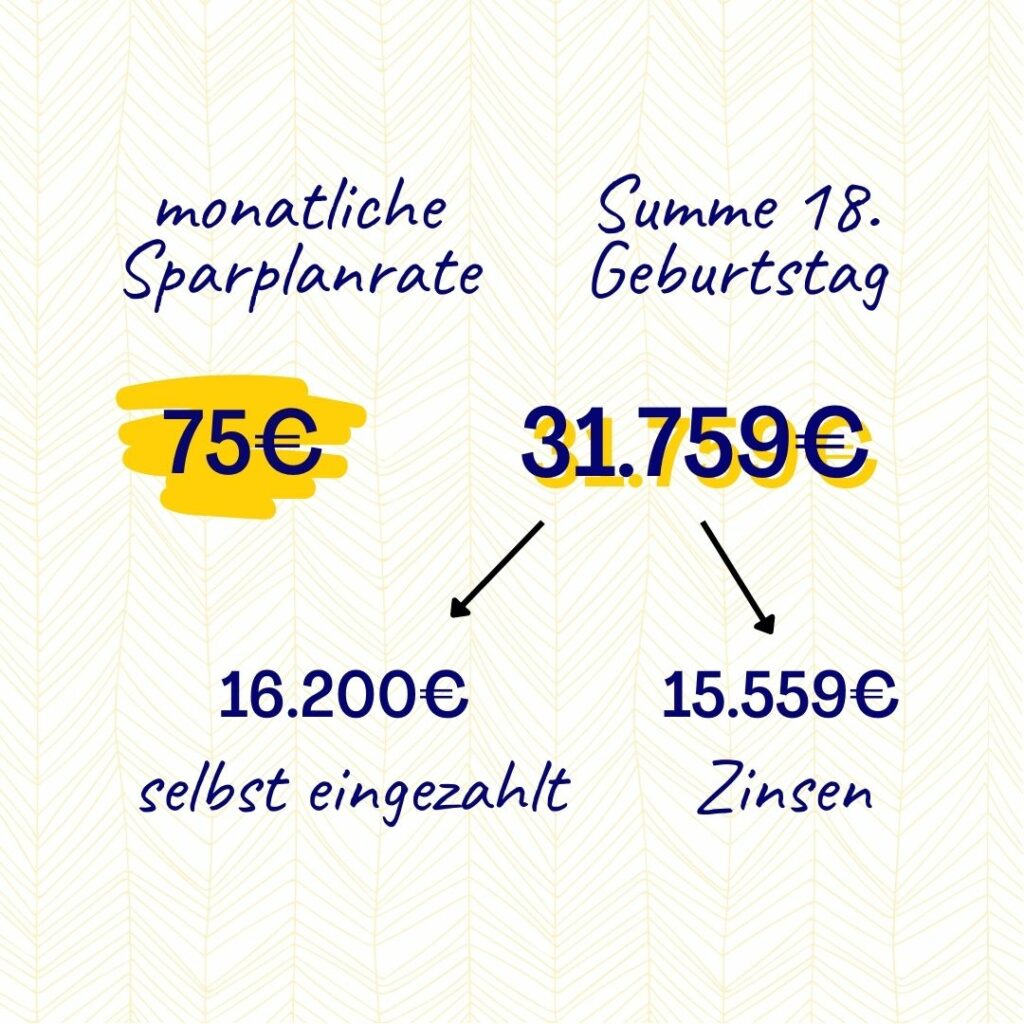

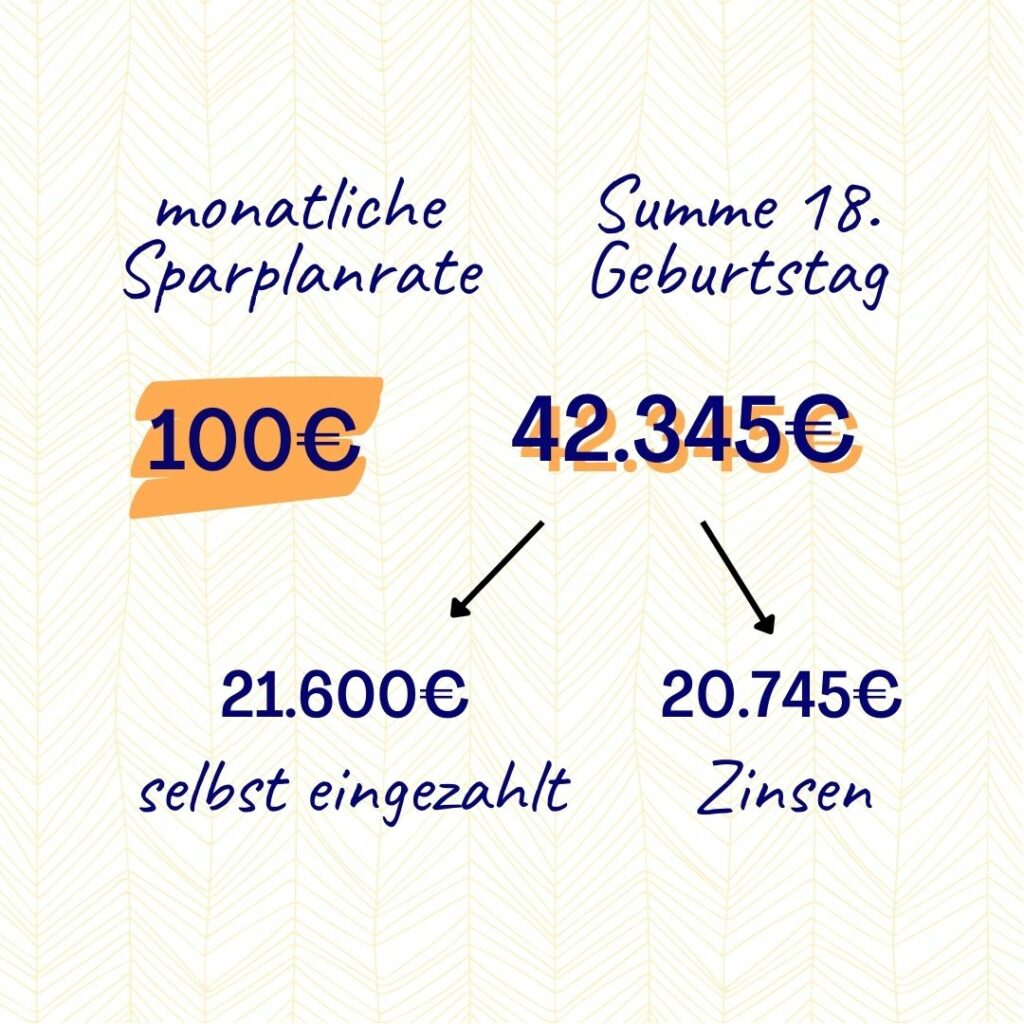

Wir haben hier ein paar Berechnungen mit verschiedenen Sparplansummen durchgeführt, welche einen Zeitraum von 18 Jahren abbilden und einen jährlichen Zinssatz von 7 %. Sieben Prozent Zinsen pro Jahr ist die durchschnittliche Rendite, an den Kapitalmärkten, der vergangenen 30 Jahre.

Dabei haben wir vier unterschiedliche Summen gewählt, die monatlich in einen ETF investiert wurden. Die Steuern und Inflation wurden, der Einfachheit halber, ignoriert. Wir sind selbst überrascht, was aus den kleinen Monatsbeiträgen am Ende wird.

Wichtig zu erwähnen ist, dass man nicht die komplette Summe selbst einzahlt, sondern durch Erträge der Investments viele Zinsen hinzukommen. Durch die langfristige Anlage, profitiert dein Kind vom Zinseszinseffekt:

Keine, bei mind. einer quartalsweisen Sparplan-ausführung

Ansonsten 1,95€/Monat

Keine

Keine

900

800

1000

400

580

580

0 € bei 150 Top Preis ETFs

1,5 % pro Sparplanrate bei allen anderen ETFs und Aktien

0 € bei ETFs

1,75% pro Sparplanrate bei Aktien

+ Produktkosten und Zuwendungen

0 € bei 370 ETFs)

1,5 % pro Sparplanrate bei allen anderen ETFs und Aktien

25 €

1 €

10 €

Frühzeitig Geld für den Nachwuchs mithilfe eines Kinderdepots anzulegen, birgt deutliche finanzielle Vorteile. Eltern sollten sich jedoch bewusst machen, dass – wenn das Depot auf den Namen des Kindes läuft, sie keinen Zugriff auf das Geld haben, auch wenn das Kind noch Minderjährig ist, sowie dieses mit Eintritt des 18. Lebensjahres eigenständig und frei über das Geld verfügen kann, unabhängig davon, wie reif und verantwortungsvoll das Kind in diesem Alter ist.

Dieses „persönliche Risiko“ sollten Eltern bei der Wahl der Anlage stets bedenken. Wie immer beim Investieren gilt auch hier, dass sich Anleger ausführlich mit dem Thema auseinandersetzen sollten, bevor sie „blind“ Geld investieren.

Beginnt man früh genug für die finanzielle Zukunft seiner Kinder vorzusorgen, profitiert man in jedem Fall von der langen Anlagedauer sowie der entsprechenden Rendite und kann seinem Kind den Einstieg in „das richtige Leben“ zumindest finanziell erleichtern.

Blogbeitrag teilen auf:

Wir betrachten folgende Kategorien im Detail: Kontoführungsgebühren, Geld abheben, Geld einzahlen, Zusatzkonto eröffnen, Karten, Gebühren im Ausland..

Diese Frage stellen sich viele Neu-Anleger. Daher stellen wir dir in diesem Beitrag die Vor- und Nachteile von Aktien und ETFs vor und teilen unsere Ratschläge hierzu.

Ziel der VL ist es, Arbeitnehmer bei dem Aufbau ihres Vermögens zu unterstützen. Welche Möglichkeiten du hast, erfährst du in diesem Beitrag.

Mit Leichtigkeit Zu Aktien & ETFs Lesedauer 5 Minuten Leitzinserhöhung einfach erklärt Die Europäische Zentralbank hat den Leitzins angehoben und somit eine Zinswende eingeleitet –

Wir haben uns sieben Punkte überlegt, wie du, trotz hoher Preise, Geld sparst, deine Spritkosten verringerst und dein Auto nicht so schnell verschleißt.

Welche Vor- und Nachteile ein Kinderdepot bietet und worauf hinsichtlich der rechtlichen und steuerlichen Bestimmungen zu achten ist, liest du in diesem Beitrag.

Mit Leichtigkeit Zu Aktien & ETFs Lesedauer 5 Minuten Die Entlastungs-pakete 2022 Die Preise für Gas, Strom, Heizöl, Benzin und Diesel sind deutlich gestiegen. Um

Wir behandeln Unterschiede, Chancen aber auch Risiken eines Gemeinschaftskontos und vergleichen zudem mehrere Banken.

Heute möchten wir dir mit vielen Bildern und in einfachen Worten zeigen, was die ganzen Begriffe und Zahlen wirklich bedeuten.

Wir betrachten folgende Kategorien im Detail: Kontoführungsgebühren, Geld abheben, Geld einzahlen, Zusatzkonto eröffnen, Karten, Gebühren im Ausland

Was ist Pump and Dump und welche Gefahren gehen damit einher? Das ist das heutige Thema auf unserem Blog.

Was ändert sich im neuen Jahr für Steuerzahler und in welchen Kategorien kannst du künftig das Maximum für dich herausholen?

Viele haben am Monatsende nichts mehr zum Sparen übrig und wissen gar nicht, wo das Geld hingekommen ist. Wir zeigen dir einen kleinen Trick, womit das schlechte Gewissen nichts gespart zu haben umgehen wird, weil alles automatisch abläuft.

Bevor du anfängst zu investieren, solltest du zunächst ausreichende Rücklagen gebildet haben

Stell dir vor, du bist jetzt in genau diesem Moment finanziell frei, was willst du heute, in einem Jahr oder 10 Jahren machen?